Fachbegriffe

Artikel

Ausgabeaufschlag

Einmaliges Entgelt bei Publikumsfonds für Beratung und Vertrieb, das beim Fondskauf erhoben und an den Vermittler weitergereicht wird. Der Ausgabeaufschlag ist jener Prozentsatz, den der Anleger beim Anteilkauf noch zuzüglich zum Rücknahmekurs bezahlen muss. Der max. Ausgabeaufschlag wird von der jeweiligen Fondsgesellschaft festgelegt und muss sowohl auf dem Zeichnungsformular als auch in den Verkaufsprospekten erwähnt sein. Er beträgt für Aktienfonds im Schnitt fünf, für Rentenfonds drei Prozent.

Ausschüttung

Von Ausschüttung wird gesprochen, wenn der Investmentfonds die erwirtschafteten Erträge nicht wiederanlegt, sondern direkt an die Anleger ausbezahlt.

Beta

Beta misst die Sensitivität der Portfoliorendite gegenüber der Entwicklung des Marktes. Ein hoher Beta-Wert eines Portfolios deutet darauf hin, dass das Portfolio größeren Renditeschwankungen und somit einem höheren (systematischen) Risiko unterworfen ist als der Markt. Allgemein gilt: Legt der Markt um 1 % zu, dann legt das Portfolio um x % zu.

Als besondere Richtwerte gelten:

>1: das Risiko des Portfolios ist größer als das des Marktes

<1: das Risiko des Portfolios ist geringer als das des Marktes

Trägt man die monatlichen Renditen des Portfolios und die der Benchmark in einem Diagramm ab, so ergibt sich der Wert für Beta als Steigung der Regressionsgeraden durch die Punktewolke.

Bonität

Zahlungsfähigkeit und -bereitschaft eines Unternehmens oder Anleihe-Emittenten. Die Bonität gibt Auskunft über die Güte eines Schuldners, also z. B. eines Emittenten einer Anleihe. Sie ist hoch, wenn ein Emittent seinen Verpflichtungen hinsichtlich der Zahlung der Nominalzinsen nachkommt und den Nennwert der Anleihe mit großer Wahrscheinlichkeit zurückzahlen wird. Eine Bewertung der Bonität von Anleihe-Emittenten wird oft von Rating-Agenturen durchgeführt. Die bekanntesten sind Moody's und Standard & Poor's.

Fondsgebühren

Die Fondsgebühren setzen sich aus den folgenden Einheiten zusammen:

Managementvergütung, Vergütung der KVG, Bestandsprovision, Verwahrstellenvergütung, Sonstige Kosten (u.a. Prüfungs-, Veröffentlichungskosten, Depotentgelt etc.), Zielfondskosten. Die Performance Fee wird im Jahresbericht und KIID in % ausgewiesen. Die Transaktionskosten werden im Jahresbericht als eine absolute Zahl in Fondswährung ausgewiesen. Der Ausgabeaufschlag wird in den BAB sowie in VKP und KIID in % zum FV angegeben.

Information-Ratio

Diese Kennzahl „relativiert“ die erzielte relative Rendite des Portfolios (gegenüber der Benchmark) zum Abweichungsrisiko (gegenüber der Benchmark) in Form des Tracking Errors. Verwendet ein Investor das Information-Ratio zur Beurteilung der Managementleistung, dann bevorzugt er unter Portfolien mit gleicher Outperformance gegenüber einer Benchmark das Portfolio mit dem geringsten Tracking Error, da dieses Portfolio die höchste Differenzrendite pro Einheit Abweichungsrisiko ergibt.

Korrelation (-skoeffizient)

Der Korrelationskoeffizient, auch Produkt-Moment-Korrelation ist ein Maß für den Grad des linearen Zusammenhangs zwischen zwei mindestens intervall-skalierten Merkmalen, das nicht von den Maßeinheiten der Messung abhängt und somit dimensionslos ist.

Er kann Werte zwischen − 1 und + 1 annehmen. Bei einem Wert von + 1 (bzw. − 1) besteht ein vollständig positiver (bzw. negativer) linearer Zusammenhang zwischen den betrachteten Merkmalen. Wenn der Korrelationskoeffizient den Wert 0 aufweist, hängen die beiden Merkmale überhaupt nicht linear voneinander ab.

Maximum Drawdown

Der maximale Wertverlust (Maximum Drawdown) ist die Rendite der schlechtesten Investmentperiode zwischen einem Höchststand und dem darauffolgenden Tiefstand im betrachteten Zeitraum. Diese Periode kann auch positive Renditen beinhalten.

Beispiel: Ein Fonds hat im betrachteten Zeitraum ein Kurstief von 95 EUR. Der höchste davor erreichte Kurs lag bei 102 EUR. Das Ergebnis lautet (vereinfacht dargestellt):

95 / 102 − 1 = −6,86%

Performance / Performance p.a.

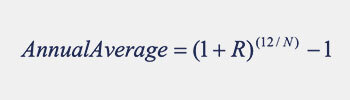

Die Performance bzw. der Return sind Maße für die Entwicklung des Fonds oder der Benchmark im Bewertungszeitraum. Der Return R gibt die Gesamtrendite und der Return p.a. den annualisierten Return, d.h. die durchschnittliche Jahresrendite im betrachteten Zeitraum wieder.

Es gilt:

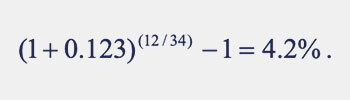

Beispiel: Der Rentenindex hat im Zeitraum von Anfang Mai 1998 bis Ende Februar 2001, also 34 Monate, einen Return R von 12,3%. Als Annual Average, d.h. jährliche Durchschnittsrendite, ergibt sich somit

Rating

Es gibt drei maßgebliche Rating-Instanzen: Standard & Poor´s, Moodys Investors Service und Fitch Rating. Unterschieden wird zwischen Investment Grade und Non-Investment Grade (Speculative Grade). Investment Grade wird bei allen drei Instanzen durch ein dreifaches, zweifaches und einfaches A bzw. einem Triple B vergeben. Non-Investment Grade umfasst zweifaches und einfaches B bzw. C. Moodys nutzt im Bereich Non-Investment Grade noch die Kombination aus C and a. Von Default Risk wird bei der niedrigsten Qualität gesprochen bzw. wenn der Zahlungsausfall bereits eingetreten ist (Standard & Poor´s: D(efault); Fitch Rating: RD (Restricted Default, D(efault).

Rendite

Gesamterfolg einer Kapitalanlage, gemessen als tatsächliche Verzinsung (Effektivverzinsung) des eingesetzten Kapitals. Die Rendite wird zumeist in Prozenten angegeben. Sie differiert nahezu immer mit dem Prozentsatz des Nominalzinses oder der Dividende, weil der Erwerbskurs nicht mit dem Nennwert übereinstimmt. Für die Berechnung wird der Ertrag (Dividende, Zins), zum Beispiel 6%, in Beziehung zum Kurs, z.B. 150 %, gesetzt. (6x100) / 150 = 4 % Rendite.

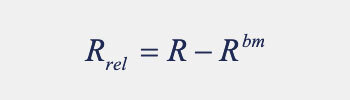

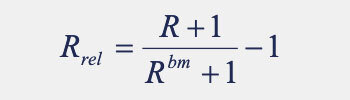

Aktive bzw. Relative Renditen zeigen die Rendite des Fonds gegenüber der Benchmark. Die Relative Gesamtrendite eines Fonds kann arithmetisch oder geometrisch berechnet werden:

arithmetisch:

geometrisch:

R = Fondsrendite

Rbm= Benchmarkrendite

Die arithmetische Rendite ist auf den ersten Blick verständlicher und anschaulicher, die geometrische dagegen bietet den Vorteil, dass die relativen Renditen über die Zeit aufkumuliert werden können. Zur Beurteilung, welche Überschussrendite schwieriger zu erzielen war, ist die geometrische Differenzrendite geeigneter.

Rücknahmepreis

Der Rücknahmepreis wird börsentäglich von der Verwahrstelle berechnet. Er wird nicht durch Angebot und Nachfrage beeinflusst, sondern die einzigen Einflussfaktoren sind die Preise der Vermögensgegenstände, die der Fonds hält.

Sharpe Ratio

Diese Kennzahl gibt einen Zusammenhang zwischen Rendite und Gesamtrisiko des Fonds bzw. der Benchmark an. Je höher der Wert des Sharpe Ratios ist, umso höher ist die erzielte Rendite über den risikolosen Zinssatz pro Risikoeinheit. Eine sinnvolle Aussage lässt sich nur bei einem positiven Sharpe Ratio machen.

Beispiel: Die durch ein Dreieck gekennzeichnete Anlage hat einen annualisierten Return von 12 % bei einer Volatilität von 8 % und die durch einen Kreis dargestellte Anlage einen annualisierten Return von 13% bei einer Volatilität von 12 %. Der risikolose Zins liegt bei 4 %.

Anhand der größeren Steigung der durchgezogenen Gerade erkennt man das höhere Sharpe Ratio gegenüber der zweiten Anlage oder rechnerisch:

Anlage 1: (12 %-4 %) / 8 % = 1,0

Anlage 2: (13 %-4 %)/13 % = 0,75

Risikoloser Zins (Risk Free Rate) ist der gemittlelte Zinssatz zwischen Euribor über einen Monat.

Sondervermögen

Das bei der Kapitalverwaltungsgesellschaft (KVG) gegen Ausgabe von Anteilscheinen eingelegte Kapital und die damit angeschafften Vermögensgegenstände bilden ein Sondervermögen. Das Sondervermögen muss von dem eigenen Vermögen der KVG getrennt gehalten werden. KVGen dürfen mehrere Sondervermögen bilden, die sich durch ihre Namen unterscheiden und getrennt gehalten werden müssen. Das Sondervermögen haftet nicht für Verbindlichkeiten der KVG.

Thesaurierung (Wiederanlage)

Die Wiederanlage des jährlichen Ausschüttungsbetrags erfolgt in der Regel automatisch. Dem Anleger werden auf Basis des Rücknahmepreises neue Fondsanteile oder Bruchteile von Anteilen gutgeschrieben. Die Wiederanlage von Ausschüttungen führt zu einem höheren Wertzuwachs des eingesetzten Kapitals.

Tracking Error

Der Tracking Error ist ein Risikomaß für die Abweichung des Verlaufs der Portfolio-Rendite zu dem der Benchmark-Rendite. Laufen Fonds und Benchmark annähernd parallel, dann ist der Tracking Error nahe bei 0. Bewegt sich die Fondsrendite gegenläufig zur Benchmark-Rendite, so steigt der Tracking Error. Ein hoher Tracking Error kann auch ein Anzeichen dafür sein, dass für den Fonds nicht die ideale Benchmark gewählt wurde.

Die Annualisierung geschieht ebenso wie bei der Volatilität. Beispiel: Bei einer durchschnittlichen relativen Rendite von 5 % bedeutet ein Tracking Error von 8 %, dass die relative Rendite des Fonds zur Benchmark sich zu 68 % in dem Bereich –3 % bis 13 % bewegt.

Verwahrstellenvergütung

(i.d.R. zwischen 0,05% und 0,10%)

Entgelt der Verwahrstelle (Bank) für Verwahrung des Fondsvermögens und Ausübung der gesetzlich vorgeschriebenen Kontrolltätigkeit. Die Verwahrstellenvergütung wird dem Fondsvermögen direkt entnommen.

Verwaltungs- und Vertriebsstellenvergütung (VVG)

(i.d.R. zwischen 0,5% und 2,0%)

Synonym für Managementgebühr (Management Fee). Es ist die Vergütung, die die KVG für die Verwaltung eines Fonds erhält. Die maximal zulässige Höhe der Verwaltungsvergütung ist in den besonderen Anlagebedingungen im Verkaufsprospekt geregelt. Mit der Gebühr wird nicht der Anleger, sondern der Fonds belastet. Die VVG besteht aus der Vergütung der KVG, des Fondsmanagers und der Vertriebsprovision.

Teilweise wird zusätzlich eine variable, performanceabhängige Gebühr erhoben.

Volatilität

Die Volatilität (Standardabweichung)ist ein Maß für das Abweichungsrisiko der Monatsrenditen von der durchschnittlichen monatlichen Rendite eines Fonds bzw. einer Benchmark.